Commentaires

Perspectives d’avril 2023 : Les conséquences de la tourmente bancaire sur les perspectives de placement

20 avril 2023

La crise est évitée, mais l’anxiété demeure à l’égard du crédit.

La Réserve fédérale américaine (Fed) et la Banque du Canada ont relevé leur taux du financement à un jour à un rythme inégalé depuis les années 1980. Voilà un an que s’est amorcé le présent cycle de relèvement des taux. Depuis, l’économie et le système financier semblent s’être stabilisés et même faire preuve de résilience; pour leur part, les marchés portent les cicatrices laissées par des taux élevés qui ont entraîné une baisse des ratios de valorisations tout au long de 2022. Malgré certains signes de tension – notamment au chapitre des fonds de retraite du Royaume-Uni, l’intervention rapide de la Banque d’Angleterre a freiné les résultats négatifs. De plus, l’effondrement de la bourse de cryptomonnaies FTX était moins lié aux taux d’intérêt que de la fraude. Toutefois, la faillite de trois banques le mois dernier – la Silicon Valley Bank et la Signature Bank aux États-Unis, suivies de Credit Suisse, en Suisse, qui a été forcée de fusionner avec sa rivale nationale de longue date, UBS – ont marqué un tournant.

Comparativement aux crises précédentes, nous nous trouvons aujourd’hui à un meilleur point de départ. Les problèmes qu’éprouvent les banques régionales américaines ne se comparent en rien à ceux de la grande crise financière, lorsque les banques détenaient des actifs complexes, importants, interreliés et lourdement dépréciés. Ces problèmes ont entraîné la mise en place d’exigences réglementaires rigoureuses pour les grandes banques mondiales. Elles disposent maintenant de bases de capitaux plus solides à même de résister aux inévitables dépréciations d’actifs induites par une récession. Toutefois, l’instabilité récente rappelle des problèmes plus classiques, comme des retraits massifs des banques lorsque les taux versés n’augmentent pas au rythme des taux directeurs, et l’inversion de la courbe des taux qui a une incidence sur les marges des banques.

Pendant les semaines qui ont suivi les tensions sur les banques régionales américaines, les données publiées ont montré que les déposants ont retiré pour plus de 400 milliards de dollars américains (graphique 1), les deux tiers de ces retraits ont été effectués dans des banques de petite et de moyenne taille. La majorité de l’argent retiré a été investi dans des actifs financiers qui offrent maintenant des rendements supérieurs à ceux des comptes bancaires (graphique 2), en particulier des fonds du marché monétaire. Ces retraits obligent les banques à vendre leurs actifs et à comptabiliser les pertes subies dans les placements obligataires en raison de la hausse des taux d’intérêt. La Fed a pris des mesures pour empêcher que la situation ne se détériore. Les banques empruntent maintenant aux termes de l’escompte officiel de la Fed ou elles utilisent le nouveau programme de financement – le Bank Term Funding Program – qui a été créé pour fournir aux banques un filet de sécurité en matière de liquidité. Le taux d’emprunt assorti à l’escompte officiel demeure élevé, mais l’exode des dépôts bancaires a ralenti à la fin de mars et la gravité des problèmes s’est estompée. Cette tourmente obligera les banques à redynamiser les dépôts. Une façon d’y parvenir est d’accroître l’intérêt versé sur les dépôts, ce qui pourrait entraîner une hausse des coûts de financement et des pressions sur la rentabilité.

Graphique 1 : Retraits des banques à un rythme rapide

Source : Réserve fédérale et Macrobond.

Graphique 2 : Les taux des dépôts ne suivent pas les taux directeurs

Source : Federal Deposit Insurance Corporation, Réserve fédérale et Macrobond.

Dans la foulée de l’instabilité du système bancaire, les banques centrales ont semblé devoir choisir entre la stabilité des prix (relever les taux pour lutter contre une inflation obstinément élevée) et la stabilité financière (recourir à des mesures de relance pour renflouer un système financier précaire). En dissociant les outils pour s’attaquer à ces deux enjeux, elles ont continué de relever les taux malgré la menace de faillites bancaires. Cependant, le point décisif de cette situation vient du fait que ce chaos a placé les marchés dans une position où, plutôt que d’aller à l’encontre de la Fed, ils collaborent maintenant avec elle. Cette dernière a déclaré à maintes reprises que l’inflation demeure élevée et que les conditions financières devront se resserrer; les marchés se sont redressés et les écarts de taux sont demeurés serrés, ce qui a favorisé le soutien de l’économie plutôt qu’une contraction. Maintenant, les marchés semblent tenir compte des signes avant-coureurs. Il y a eu une diminution des émissions et un élargissement des écarts de taux sur les marchés du crédit.

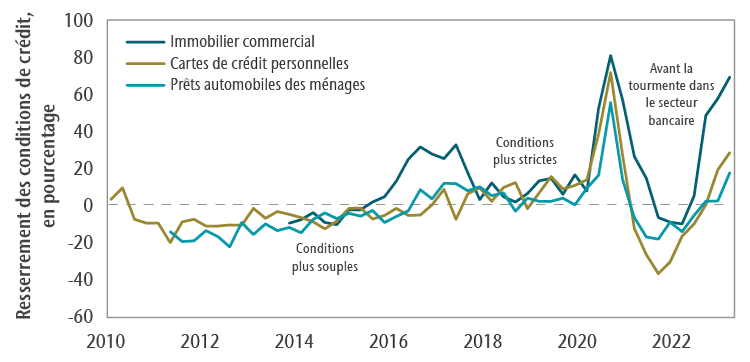

Il convient de noter que les prêts bancaires sont un élément clé de la transmission des interventions des banques centrales et de l’économie. L’enquête de la Fed menée auprès des responsables du crédit montre que les banques resserrent leurs conditions de crédit depuis des mois (graphique 3). Compte tenu des préoccupations engendrées par la liquidité, les retraits massifs redirigés vers les fonds du marché monétaire, l’approvisionnement plus coûteux des fonds, les pressions sur les marges d’intérêt nettes et l’affaiblissement de la demande, les banques réduiront vraisemblablement davantage leurs activités de prêt durant les prochains trimestres. Ce contexte freinera directement les perspectives d’investissement des entreprises et les dépenses de consommation à divers degrés. Le secteur des prêts immobiliers commerciaux pourrait être particulièrement touché. L’évolution de la demande de bureaux est un facteur à surveiller, mais, fait intéressant, les petites banques régionales américaines ayant un actif inférieur à 250 milliards de dollars américains détiennent environ les trois quarts du total des prêts immobiliers commerciaux. Bien que ce segment représente environ le quart de l’ensemble des prêts, les pressions combinées de l’offre et de la demande font en sorte que le secteur est vulnérable. Globalement, le message est sans équivoque : les prêts se feront plus rares dans l’ensemble de l’économie, et il semble de plus en plus probable que le ralentissement économique atteigne des niveaux récessionnistes.

Graphique 3 : Resserrement des conditions de crédit à des niveaux généralement avant-coureurs de récessions

Marchés financiers

Les actions plus risquées et les obligations refuges se sont bien comportées durant les six derniers mois, profitant d’une forte réévaluation des prévisions de taux d’intérêt à court terme. Cependant, cela ne signifie pas nécessairement que tout va bien, car la volatilité a été considérable entre-temps. En mars, l’inflation élevée persistante a amené Jerome Powell, président de la Fed, a affirmé, lors de son rapport semestriel devant le Congrès, que la Fed pourrait accélérer le rythme de relèvement des taux, ce qui a entraîné la prévision d’une hausse de 50 points de base (pb), faisant passer les taux à un sommet de plus de 5 % et le taux final des hausses à 5,69 %. Toutefois, les récents événements bancaires ont complètement bouleversé les attentes. Les taux des obligations du Trésor à 2 ans ont inscrit leur plus forte baisse d’un jour depuis 1982, suivis de près par leurs homologues canadiens. Globalement en mars, les taux des obligations à 2 ans ont reculé de 48 pb et ceux à 10 ans, de 43 pb. Ces résultats ont aidé l’indice des obligations universelles FTSE à progresser de 2,16 %.

La ruée vers les valeurs « refuges » qui a découlé de la panique bancaire aux États-Unis a aussi été bénéfique pour les prix de l’or et de l’argent, qui se sont respectivement appréciés de 7,8 % et 15,2 % en mars. Inversement, les prix de l’énergie ont reculé, surtout ceux du pétrole, qui ont chuté de 7 % pendant le trimestre. Les prix du gaz naturel se sont fortement repliés, particulièrement en Europe, malgré la vigueur des données sur l’activité économique et la relance de l’économie chinoise. La baisse des prix de l’énergie a été de courte durée; en effet, le pétrole a rebondi dans les premiers jours d’avril lorsque l’OPEP a annoncé contre toute attente une réduction importante de l’offre.

Les actifs risqués ont inscrit de solides rendements en mars : l’indice MSCI Monde tous pays a progressé de 2,5 % et l’indice S&P 500 a terminé en hausse de 3,7 %, en monnaie locale, malgré la chute de 35,6 % des actions des banques régionales. Fait remarquable, même si les faillites bancaires étaient concentrées dans la Silicon Valley californienne, le NASDAQ, fortement axé sur les technologies, a tout de même affiché un gain de 9,5 % en mars, les valorisations des titres technologiques ayant profité de la baisse des taux. En revanche, l’indice composé S&P/TSX a presque fait du surplace, reculant de 0,2 % pendant le mois. La forte pondération de l’indice dans les banques et l’énergie a pesé sur les gains globaux.

Stratégie de portefeuille

Les effets persistants du resserrement énergique des banques centrales durant la dernière année et la récente tourmente bancaire aux États-Unis et en Suisse font en sorte que nous nous attendons à des conditions de crédit encore plus strictes que celles en vigueur pendant le second semestre de 2022. La question d’un ralentissement économique semble désormais plus se poser en termes de « quand » que de « si ». Même à l’approche de la récession, la prime de risque des actions – qui correspond au taux de rendement exigé par rapport aux taux obligataires à faible risque – est restée étonnamment stable malgré les récents événements. Bien que cette prime de risque se maintienne dans la moyenne au Canada, elle demeure faible aux États-Unis. Plus celle-ci augmente en réaction au ralentissement de l’activité économique, les ratios de valorisation diminuent, faisant en sorte de réduire les bénéfices. Par conséquent, nous maintenons une sous-pondération globale des marchés boursiers mondiaux au sein de nos portefeuilles équilibrés. Parallèlement, nous conservons une légère sous-pondération des titres à revenu fixe et une surpondération des liquidités. Nos stratégies fondamentales d’actions privilégient toujours les sociétés stables, faisant preuve de résilience au chapitre des bénéfices et des dividendes.

La récente volatilité sur les marchés des titres à revenu fixe témoigne d’une grande incertitude; les attentes penchent autant en faveur de nouvelles hausses de taux par les banques centrales que de baisses de taux directeur en milieu d’année. Nous avons appuyé nos décisions concernant le portefeuille de titres à revenu fixe sur des prévisions de valorisation conformes à nos perspectives inébranlables d’une légère récession et notre conviction selon laquelle le cycle de resserrement des banques centrales tire à sa fin, même si nous ne prévoyons pas de baisses des taux d’intérêt à court terme. Nous maintenons une sous-pondération des titres de créance ainsi qu’une durée légèrement plus courte.

Nous nous attendons à ce que le resserrement des conditions de crédit soutienne les objectifs des banques centrales visant à ralentir l’économie. Nous surveillerons et évaluerons de près les conditions entourant ce ralentissement afin d’évaluer le contexte de reprise et de positionner les portefeuilles en conséquence.